Золотые облигации GOLD03

ИНВЕСТИРУЙТЕ В «ЗОЛОТЫЕ» ОБЛИГАЦИИ GOLD03

Простой инструмент для вложения в золото

доход

За последние 50 лет цена на золото в долларах выросла в 50 раз. При долгосрочной инвестиционной стратегии портфель с золотом показывает стабильный результат. Именно поэтому «Селигдар» создал такой инструмент.

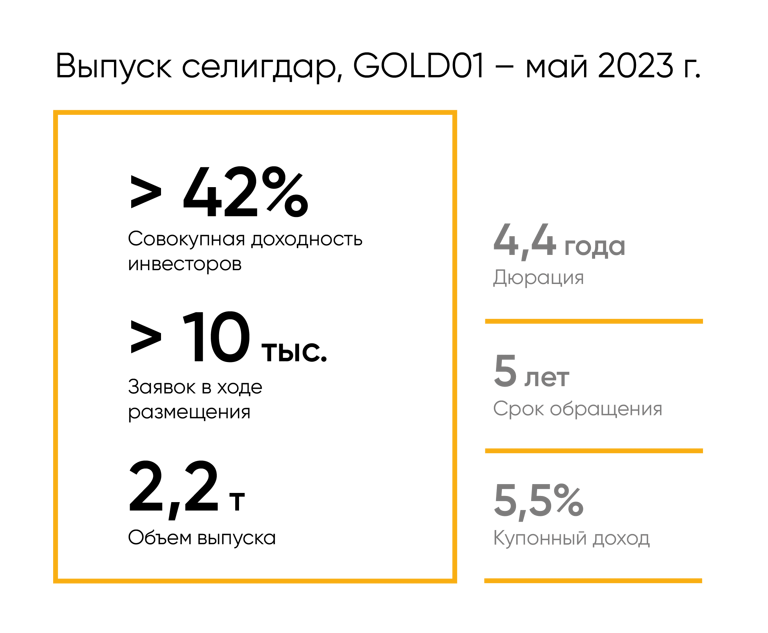

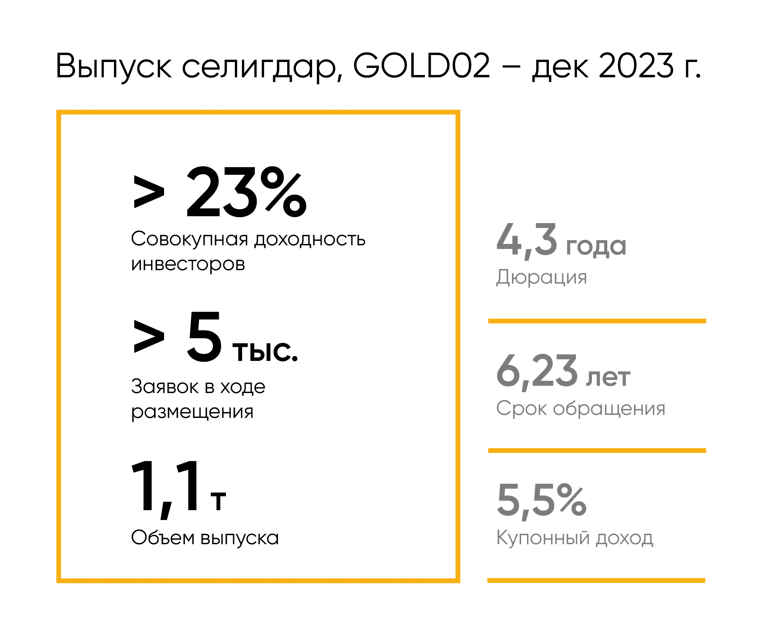

«Золотые» облигации впервые были выпущены Холдингом в апреле 2023 года. Затем в октябре 2023 года «Селигдар» произвел второй выпуск облигаций.

GOLD03 со сроком обращения 5,24 года и продолжительностью купонного периода — 91 день.

8

причин инвестировать

в золотые облигации

GOLD03 ПАО «Селигдар»

-

Новый инструмент

инвестированияДиверсификация инвестиций в золото в форме «золотых» облигаций золотодобывающей компании

-

Корпоративные

облигации«Золотые» облигации не являются структурными и доступны для широкого круга инвесторов

-

Дополнительный доход

на золотоВыплата ежеквартального купона, который рассчитывается от номинала, привязанного к цене золота

-

Защитный актив

- форма хеджирования инфляционных рисков и рисков девальвации рубля,

- надежный инструмент сбережений в периоды кризисов

-

Фактор роста цены на золото

- с 2010 г. наблюдается тенденция к сокращению разведанных запасов

- стабильное падение содержания золота в отрабатываемых запасах по ключевым компаниям

-

Отсутствие издержек

- нулевые затраты на хранение в сравнении с физическим золотом

- отсутствие дисконтов при продаже золота на вторичном рынке

- отсутствие НДС при покупке «золотых» облигаций относительно слитков для ЮЛ

-

Ликвидные ценные бумаги

Наличие вторичного биржевого рынка и возможность осуществления сделок «спот» и РЕПО с ценными бумагами (торги на Московской бирже)

-

УСПЕШНЫЕ ПРЕДЫДУЩИЕ ВЫПУСКИ

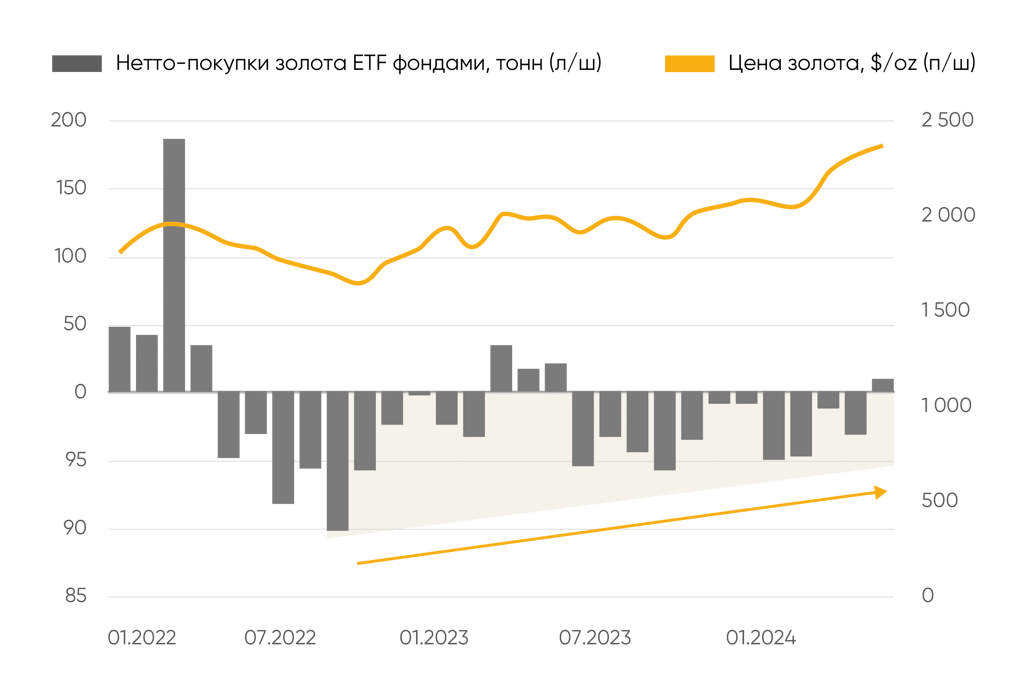

Рынок ожидает увеличение инвестиций в золото

Начало цикла снижения ставки ФРС может привести к покупкам золота со стороны этих фондов.

ПАО «Селигдар» — полиметаллический холдинг, ведущая золотодобывающая компания в России. Помимо добычи золота осуществляет также добычу серебра, олова, меди и вольфрама.

-

7регионов Россииактивы Холдинга расположены

в семи регионах страны -

2дивизионазолотодобывающий

и оловодобывающий.

Один из крупнейших игроков на рынке

-

ТОП-10золотодобывающих компаний России

-

285 Тбалансовые запасы золота на 01.01.2025

-

>85%производства рудного олова в РФ

-

412 Тыс. тбалансовые запасы олова на 01.01.2025

Стабильный рост и финансовая устойчивость

-

7,6 тобъем производства в 2024 году

-

АА-|RU|Кредитный рейтинг

агенства HPAПрогноз стабильный -

RUA+Кредитный рейтинг

агенства «Эксперт РА»Прогноз стабильный -

A+.ru.Кредитный рейтинг

агенства НКРПрогноз стабильный

ПУБЛИЧНАЯ ИСТОРИЯ НА РОССИЙСКОМ РЫНКЕ

-

35,2 млрд рублейобъем торгов за 2024 год

-

6,2 млрд рублейобъем выплаченных дивидендов

-

139 тыс.счетов акционеров

Успешная стратегия роста

-

Освоение месторождения Кючус

Ресурсная база

175 262кг

золота -

Освоение месторождения Хвойный

Ресурсная база

16 810кг

золота

Социальная и экологическая

ответственность

Стратегия

2013-2017

Средний производитель золота

1,5% производства золота в РФ с учетом олова в эквиваленте

- Некрупные объекты с ограниченными запасами

- Быстрый ввод в эксплуатацию

- Дефицит оборотных средств в межсезонье

2018-2021

ТОП-10 по производству золота

2,5% производства золота в РФ с учетом олова в эквиваленте

- Переход к фабричным технологиям

- Рост капитальных затрат на развитие

- Обширный портфель проектов

2022-2030

ТОП-10 по производству золота

10% от производства золота в РФ с учетом олова в эквиваленте

в крупный бизнес

- Эксплуатация объектов мирового класса

- Региональная и продуктовая диверсификация

- Стабильный денежный поток

«ЗОЛОТЫЕ» ОБЛИГАЦИИ СЕРИИ GOLD03

неконвертируемые процентные бездокументарные с централизованным учетом прав, размещаемые в рамках Программы облигаций серии 001SLZ

-

Эмитент

Публичное акционерное общество «Селигдар»

-

Кредитный рейтинг Эмитента

ruA+ / Стабильный от Эксперт РА

A+.ru / Стабильный от НКР

AA-|ru| / Стабильный от НРА -

Кредитный рейтинг выпуска

ruA+ (EXP) Эксперт РА

-

Серия выпуска

GOLD03

-

Регистрационный номер выпуска

4-03-32694-F-001P от 04.03.2024

-

Предварительный объем размещения

Эквивалент до 300 килограммов золота

-

Цена размещения

100% от номинала

-

Срок обращения

5,24 года (1 911 дней)

-

Купонный период

91 день

-

Ставка купона

5,50% годовых

-

Способ размещения

Букбилдинг по купону, открытая подписка

-

Дата начала размещения

21 июня 2024 года

-

Дата окончания размещения

C 21 июня 2024 года до наиболее ранней из следующих дат:

а) до 25 декабря 2024 года

б) дата размещения последней облигации

-

Режим торгов при размещении

Режим торгов «Размещение: Адресные заявки» (Расчеты: Рубль)

-

Организаторы

Совкомбанк, ВТБ Капитал Трейдинг

-

Агент по размещению

Совкомбанк

РАСЧЕТ УЧЕТНОЙ ЦЕНЫ НА ЗОЛОТО БАНКА РОССИИ

Учетная цена

ЦБ РФ на золото

Учетная цена на золото устанавливается ЦБ РФ каждый рабочий день

Фиксинг на золото

LBMA GOLD PRICE

Цена на золото, зафиксированная на лондонском рынке наличного металла «спот»

Официальный курс

USD/RUB ЦБ РФ

Курс доллара США на день, следующий за днем установления учетной цены

Конвертация в граммы

из тройских унций

1 тройская унция (единица измерения веса золота, используемая LBMA**) = 31,1035 грамм

РАСЧЕТ НАКОПЛЕННОГО КУПОННОГО ДОХОДА (НКД)

НКД ЗА КАЖДЫЙ КУПОННЫЙ ПЕРИОД

доход,

RUB

НКД ЗА КАЖДЫЙ КУПОННЫЙ ПЕРИОД

доход,

RUB

Доходность

«ЗОЛОТЫХ» ОБЛИГАЦИЙ

Калькулятор доходности «золотых» облигаций GOLD03

Какую прибыль можно получить при вложении в «золотые» облигации GOLD03?

Этот калькулятор поможет вам рассчитать прогнозируемую доходность от инвестирования в «золотые» облигации GOLD03.

6 798,61 руб./грамм

учетная цена на золото,

установленная Банком России

на 25.05.2024

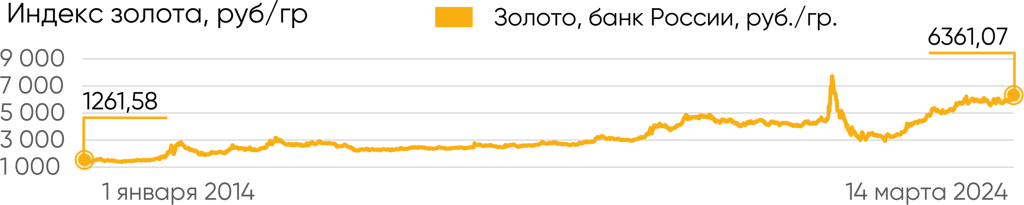

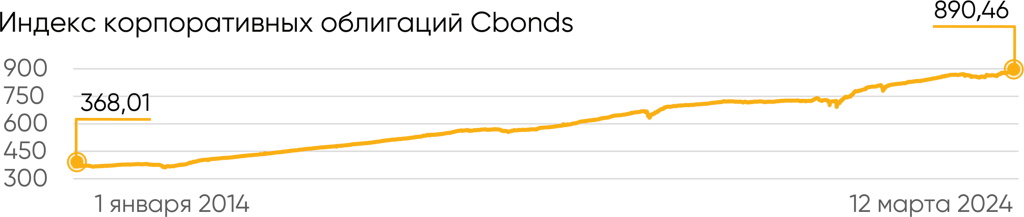

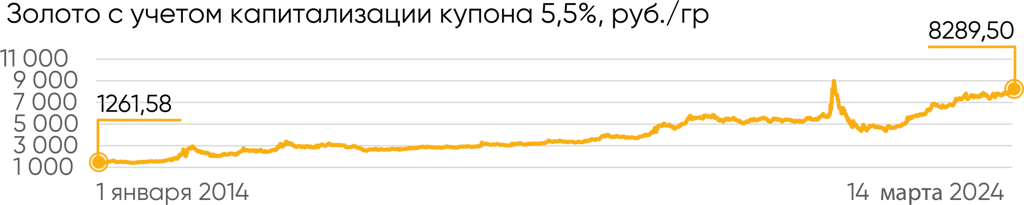

Куда инвестировать выгоднее — в золото или в корпоративные облигациии?

по 14.03.2024*

по 14.03.2024

*То есть стоимость 1 рубля, вложенного в золото 10 лет назад, сегодня составляет 4,66 рубля, в то время как вложенного в корпоративные облигации — 2,31, рубля. То есть золото принесло 366% дохода против 131% в блоке корпоративных облигаций

Часто задаваемые вопросы

-

- «Золотые» облигации неконвертируемые процентные бездокументарные с централизованным учетом прав, размещаемые в рамках Программы облигаций серии 001SLZ (рег. номер 4-32694-F-001P от 27.02.2023). Регистрационный номер выпуска: 4-03-32694-F-001P от 04.03.2024.

-

Номинальная стоимость каждой облигации, рассматриваемая в качестве условной денежной единицы, составляет 1 грамм золота. Денежный эквивалент номинальной стоимости выражается в российских рублях и определяется на основе Учетной цены на золото, установленной Банком России, на 3-й день, предшествующий дате определения денежного эквивалента номинальной стоимости облигаций [Т-3]:

- Учетная цена устанавливается ЦБ РФ каждый рабочий день и рассчитывается по формуле: (Фиксинг на золото LBMA GOLD PRICE за 1 унцию) х (Официальный курс USD/RUB ЦБ РФ) / (31,1035 количество грамм в 1 унции).

- Значение Учетной цены на золото раскрывается на сайте Банка России: https://cbr.ru/hd_base/metall/metall_base_new/.

- Цена размещения — 100% от номинала.

- Срок обращения — 5,24 года (1911 дней). Дюрация — 4,6 года.

- По «золотым» облигациям предусмотрена ежеквартальная выплата купона. Ориентир по ставке купона — 5,50% годовых, ставка купона устанавливается по итогам букбилдинга. Несмотря на то, что ставка купона фиксированная, размер фактических выплат будет зависеть в том числе от динамики номинала, который меняется ежедневно.

- Купонный доход определяется в рублях на основе Учетной цены на золото, установленной Банком России, на 3-й день, предшествующий дате расчета накопленного купонного дохода внутри купонного периода или дате окончания соответствующего купонного периода [Т-3].

- Первичное размещение облигаций осуществляется в рублях, исходя из Учетной цены на золото, установленной Банком России, на 3-й день, предшествующий дате размещения облигаций [Т-3].

- Погашение происходит также в рублях, исходя из Учетной цены на золото, установленной Банком России, на 3-й день, предшествующий дате погашения облигаций [Т-3].

- Предварительная дата книги заявок — 18 июня 2024 года с 11:00 до 16:00 мск.

- Облигации будут размещены и обращаться на Московской Бирже. Организаторы: Газпромбанк и Россельхозбанк. Агент по размещению: Газпромбанк.

- «Золотые» облигации не являются структурными и доступны для широкого круга инвесторов.

-

- Номинал пересчитывается ежедневно, исходя из Учетной цены на золото, устанавливаемой Банком России. Таким образом, цена покупки/продажи будет складываться из рыночных котировок, умноженных на текущее значение переменного номинала.

- НКД рассчитывается из ставки купона, количества дней накопленного купонного дохода, а также значения номинала на третий день, предшествующий дате расчета.

-

-

Исходя из структуры «золотых» облигаций, доход инвесторов складывается из следующих компонентов:

- Изменение номинала как производная динамики глобальных цен на золото.

- Динамика курса рубля к доллару, также влияющая на номинал.

- Купонный доход, который фактически зависит от цен на золото и курса рубля (фиксированная ставка купона в процентах, начисляемая на переменный номинал).

- Таким образом, у «золотых» облигаций (по сравнению с обычными) появляются как возможности, так и риски, которые связаны с потенциальным ростом/снижением цен на золото и с движениями курса рубля.

-

-

Как и обычная облигация, она может торговаться как выше 100% от номинала, так и ниже, и на нее влияют рыночные факторы. При этом денежный эквивалент номинала также меняется и рассчитывается в рублях на основе Учетной цены на золото ЦБ РФ на 3-й день, предшествующий дате определения денежного эквивалента номинальной стоимости облигаций [Т-3].

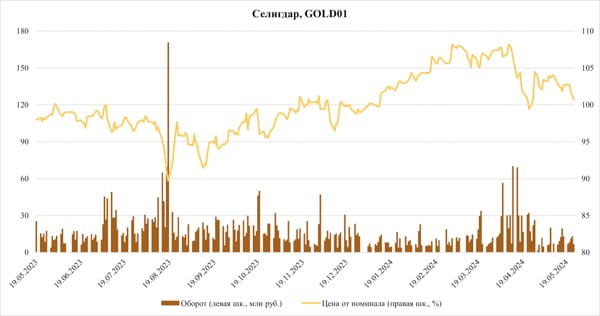

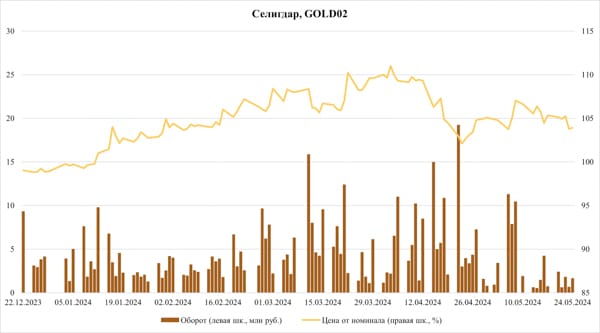

Итоги торгов облигациями серии GOLD01 (c 19.05.2023 по 24.05.2024) и GOLD02 (c 22.12.2023 по 24.05.2024) представлены на графиках ниже.

Так, за период с начала обращения цена облигации серии GOLD01 изменялась в диапазоне от 89,73% до 108,21% от номинала, а серии GOLD02 — от 98,83% до 111,00%.

Движение цен на «золотые» облигации отражает, в том числе динамику цен на золото. При росте номинальной стоимости многие инвесторы продают бумаги с целью зафиксировать прибыль. При этом, даже снижение цены позволяет получить дополнительный доход за счет более значительного увеличения номинала облигации.

-

- Доход от золотых бондов превышает фактическую доходность золота, а их специфичный риск — это кредитный риск эмитента, который в случае Селигдара низкий, учитывая, что компания является крупным производителем золота.

- Комбинация безопасности, низкой стоимости обслуживания и высокой ликвидности выгодно выделяет золотые облигации среди прочих (физическое золото, ОМС, ETF и ПИФ, акции золотодобывающих компаний и фьючерсы на золото).

ФАКТОР ЗОЛОТЫЕ ОБЛИГАЦИИ ЗОЛОТО И ЗОЛОТЫЕ МОНЕТЫ ОБЕЗЛИЧЕННЫЕ МЕТАЛЛИЧЕСКИЕ СЧЕТА ETF И ПИФЫ АКЦИИ ЗОЛОТОДОБЫВАЮЩИХ КОМПАНИЙ ФЬЮЧЕРСЫ НА ЗОЛОТО ДОХОД ОТНОСИТЕЛЬНО ФАКТИЧЕСКОЙ ДОХОДНОСТИ ЗОЛОТА Выше Ниже Ниже Ниже Может быть как выше, так и ниже Ниже БЕЗОПАСНОСТЬ Высокая Риск обращения с физическим золотом Высокая Высокая Инфраструктурные риски вложений в акции иностранных компаний Высокая СТОИМОСТЬ ХРАНЕНИЯ / ТРАНЗАКЦИОННЫЕ ИЗДЕРЖКИ Низкая Высокая Высокая (bid-ask спред) Низкая Низкая Низкая ЧИСТОТА ЗОЛОТА — Является риском — — — — ЛИКВИДНОСТЬ Высокая Условная Высокая Высокая Высокая Высокая СПЕЦИФИЧНЫЙ РИСК Кредитный риск эмитента Безопасность актива Риск банкротства банка, где открыт счет Риск провайдера / УК Корпоративный риск эмитента — -

Отсутствие издержек по «золотым» облигациям по сравнению с физическим золотом и ОМС.

- Нулевые затраты на хранение в сравнении с физическим золотом.

- Отсутствие дисконтов при продаже золота на вторичном рынке.

- Отсутствие НДС при покупке «золотых» облигаций относительно слитков для юридических лиц.

-

- Средняя цена золота составила около 1 940 долл./унц. по результатам 2023 года, а в 2024 году — уже 2 170 долл./унц. До конца 2024 года ожидается, что золото продолжит рост и будет держаться на уровне выше 2300 долл./унц.

-

Основными факторами роста цен на золото являются:

- Тенденция к сокращению разведанных запасов.

- Повышенный спрос на золото в моменты финансовой нестабильности.

- Циклическое восстановление спроса на ювелирную продукцию, в основном со стороны Китая

- Ожидание цикла снижения ставки ФРС

- За последнее десятилетие спрос на золото увеличился на 30% при стабильном сокращении качества ресурсов.

- Стабильное падение содержания золота в отрабатываемых запасах в целом в мире; вовлечение в производство все более бедных руд, что приводит к росту затрат на добычу.

- Растущие производственные затраты мировых золотодобытчиков.

-

Положительная динамика цен поддерживается дальнейшим ростом инвестиционного спроса на золото и продолжением закупок золота центральными банками.

- До 2021 г. объемы покупок золота центральными банками традиционно колебались в диапазоне 400–600 тонн в год. Объем закупок не показывал существенной корреляции с уровнем цен на золото в конкретный год.

- В 2022–2023 гг. объем закупок превысил 1 тыс. тонн в год на фоне запроса на диверсификацию и спроса на защитные активы и ограничений со стороны США, ЕС и других развитых стран, выявивших риски доступа к традиционным резервным активам.

- В 2024–2025 гг. закупки золота центральными банками могут закрепиться на уровне не менее 1 тыс. тонн в год. Основными источниками такого спроса, вероятно, останутся Китай, Индия, Россия и Турция, а также страны Ближнего Востока.

-

Согласно консервативным прогнозам, цена на золото вырастет до 2400-2600 долл./унц. к 2027-28 гг.

При этом есть группа аналитиков, которые прогнозируют более агрессивный рост. В частности, Ники Шилс, глава отдела стратегии металлов в MKS PAMP, допускает рост цены до 3 тыс. долл./унц. через 5 лет, и до 4 тыс. долл./унц. через 10 лет. По ее мнению, ключевым драйвером роста цен на золото станет волатильность на финансовых рынках на фоне деглобализации и дедолларизации экономики, а также более высокого уровня инфляции

В дополнение, крупные международные финансисты и инвесторы подтверждают значимость золота, как «тихой гавани» от рецессии и нестабильности:

- Рэй Далио (основатель компании Bridgewater Associates): «В период смены парадигмы (а мы сейчас в нем — когда период высоких ставок будет меняться на период низких ставок) лучшими инвестициями станут те, которые преуспевают в период, когда стоимость денег обесценивается, и есть значительные внутренние и международные конфликты — такие как золото»

- Майкл Ли (основатель компании Michael Lee Strategy): «Золото неизбежно поднимется существенно выше, учитывая рецессию, указав на Китай и Европу как на первые два триггера ралли. В какой-то момент произойдет бегство в безопасное убежище. Если случится еще одно прорывное событие, что-то вроде банкротства банка Silicon Valley, то цена золота наверняка поднимется выше $2.000 и будет двигаться дальше

-

Затраты на производство золота растут во всем мире. И связано это как с инфляционными факторами, так и с истощением запасов, снижением средних содержаний золота в рудах и, как следствие, вовлечением в переработку все более бедных руд. В конечном счете, все эти факторы увеличивают издержки.

Согласно расчетам, в 4кв23 медианный AISC мировых золотодобывающих компаний вырос на 40% относительно 1кв21, а у маржинальных производителей рост составил около 21% ввиду тотальной экономии из-за уже околонулевой маржинальности.

Дополнительные факторы поддержки цен перечислены в вопросе.

-

-

Если посмотреть статистику цен, то можно увидеть, что золото в долларах выросло в 50 раз за 50 лет. Ниже ссылка на интервью Джона Полсона, который говорит, что «Мы на пороге замены доллара золотом»:

- Американский инвестор миллиардер Джон Полсон дал интервью журналисту Алену Элканну. Он подметил, что отмечается сильный рост спроса на золото со стороны центробанков на замену доллару. По его словам, мы только в начале этой тенденции — золото будет расти, а доллар падать, так что сейчас лучше держать свои инвестиционные резервы в золоте.

- «Если у вас были доллары и 9% инфляции, в этом году вы потеряли 9% своих денег; процентные ставки и близко не компенсировали эту потерю», — говорит Полсон. Другие валюты могут вырасти по отношению к доллару, но у каждой есть свои проблемы. Имея физическое золото, вы не сталкиваетесь с этими рисками.

- В ближайшей перспективе инфляция и геополитическая напряженность будут определять скорость роста спроса на золото и его стоимость. Но Полсон уверен, что золото будет дорожать по отношению к доллару и в этом году, и через три года, и через пять-десять лет. https://youtu.be/TL6mjvAj0IY.

- Если обратиться к истории, то 15 лет назад цена золота была на уровне 800 долл./унц., пять лет назад аналитики рынка утверждали, что 1500 долл./унц. — это пик цены; при этом уже в середине 2020 мы увидели 1800 долл./унц., а уже в 2023 г. цены превысили 2000 долл./унц.

- Согласно консервативным прогнозам, ожидаемая цена золота в 2024 году сохранится на уровне выше 2300 долл./унц. с ростом до 2400-2600 долл./унц. к 2027-28 гг. При этом есть группа аналитиков, которые прогнозируют более агрессивный рост. В частности, Ники Шилс, глава отдела стратегии металлов в MKS PAMP, допускает рост цены до 3 тыс. долл./унц. через 5 лет, и до 4 тыс. долл./унц. через 10 лет. По ее мнению, ключевым драйвером роста цен на золото станет волатильность на финансовых рынках на фоне деглобализации и дедолларизации экономики, а также более высокого уровня инфляции

-

-

-

2022 год был показателен — финансовые рынки падали, рубль может как слабеть, так и крепнуть, причем в непрогнозируемых диапазонах; золото может как расти, так и падать. Компания выделяет три основных риска вложения в «золотые» облигации:

-

Риск эмитента. Риск эмитента максимально раскрыт рынку. Дебютный (в апреле 2023) и второй (в октябре 2023) выпуски золотых облигаций показали, что риск компании нравится рынку (объем дебютного размещения был увеличен практически в 4 раза). Холдинг образован более 49 лет назад, успешно добывает и продает золото на протяжении всего этого времени (только за последние 10 лет CAGR составил более 8%, добыча выросла с 3,7 тонн в 2013 году до 8,3 тонн в 2023), а также восполняет ресурсную базу (общий размер запасов составляет 280 тонн золота категории С1+С2 на 01.01.2024. Более подробная информация о запасах Эмитента размещена на сайте — https://seligdar.ru/operations-and-projects/reserves-and-resources/); имеет позитивную динамику всех показателей. У Эмитента есть стратегия, которой эмитент придерживается и стабильно ее реализует. Кроме этого, привлечение золотого долга (который для компании является естественным пассивом и инструментом естественного хеджирования) — не первый опыт компании — компания с 2015 года привлекает золотые займы, и с того момента компания выросла по производству золота в 2,4 раза. Таким образом, привлекая долг в золоте золотодобывающая компания снижает кредитный риск. Кроме этого, риск профиль оценен 3 рейтинговыми агентствами, подтвердившими в ноябре–декабре 2023 года присвоенные ранее рейтинги — АА-|ru| от НРА, А+.ru от НКР и ruA+ от Эксперт РА (в том числе опираясь на прогнозы финансового состояния Эмитента и конъюнктуру рынка):

- https://raexpert.ru/releases/2023/nov24c/

- https://ratings.ru/ratings/press-releases/Seligdar-RA-281123/

- https://www.ra-national.ru/press_release/pao-seligdar/37254/

У Эмитента имеются работающие добывающие активы, суммарное ежегодное производство на которых без учета новых проектов кратно выше предполагаемого объема размещения «золотых» облигаций. что доказывается стабильным ростом добычи золота (CAGR более 8% за последние 10 лет).

- Цена товара. Золото не является активом для краткосрочной спекуляции — это инструмент сохранения накоплений на долгосрочной перспективе. Золото — это тот инструмент, который отражает в себе как движение товарных рынков, так и валютную составляющую и является надежным инструментом сбережений в периоды кризисов. «Золотая» облигация подходит для инвесторов, которые рассматривают золото, как форму хеджирования инфляционных рисков, а также и рисков девальвации рубля. Если посмотреть статистику, то золото выросло в 50 раз за 50 лет в долларах. И золото продолжит рост с учетом факторов, перечисленных в ответе на вопрос № 8.

- Валютная переоценка. Независимо от того, в чем инвестор держит средства — в рублях, долларах, золоте, иной валюте — валютная переоценка будет всегда — для инвестиции в долларах переоценка будет в рублях, для инвестиции в рублях переоценка будет в долларах. Переоценка золота в рублевом эквиваленте также возможна поскольку на его стоимость влияет как сама цена золота, так и курс доллара.

-

-

-

Нет

-

По облигациям оферта не предусмотрена.

-

-

Облигации Селигдара — это корпоративный долг Эмитента, который прямо не обеспечен золотом. У Эмитента имеются работающие добывающие активы, суммарное ежегодное производство на которых без учета новых проектов кратно выше предполагаемого объема размещения «золотых» облигаций. Погашение облигаций обеспечено:

- o Запасами, общий размер которых составляет 280 тонн золота категории С1+С2 на 01.01.2024. Кроме того, в 2023 г. была получена также лицензия на геологическое изучение флангов Кючусского рудного поля. Прогнозные ресурсы участка категории Р3 составляют 32,8 тонн золота. Запасы месторождения на Трассовое Нижнеякокитского рудного поля выросли на 13,5 тонн золота. Более подробная информация о запасах Эмитента размещена на сайте — https://seligdar.ru/operations-and-projects/reserves-and-resources/.

-

Добычей, которую Эмитент успешно ведет более 49 лет, у Эмитента есть стратегия, которой компания придерживается и стабильно ее реализует, что доказывается стабильным ростом добычи золота (CAGR более 8% за последние 10 лет).

-

-

Компания планирует использовать средства от нового выпуска облигаций в том числе для замещения части золотого займа, которая подлежит выплате в 2024 г., с целью поддержания комфортной доли «золотого кредитования», что ослабляет влияние рыночной волатильности и позитивно влияет на оценку кредитного профиля и делает график погашения более комфортным, что дополнительно снижает кредитные риски Эмитента.

-

Предварительная дата книги — 18 июня 2024 года с 11:00 до 16:00 мск.

-

Базово налогообложение является стандартным.

Приобретение/продажа облигаций не облагается НДС. Облигации будут допущены к торгам на российской фондовой бирже и будут считаться обращающимся ценными бумагами.

Инвесторы-резиденты (ФЛ) при реализации/погашении облигаций могут воспользоваться инвестиционным налоговым вычетом в размере положительного финансового результата с учетом ограничения суммы вычета (пп. 1 п. 1 ст. 219.1 НК РФ) при одновременном соблюдении условий: срок владения более 3 лет, Облигации должны быть допущены к торгам на российской фондовой бирже и должны считаться обращающимся ценными бумагами.

Предоставляем налоговое заключение, подготовленное независимым налоговым консультантом.

-

- Селигдар — один из ведущих полиметаллических холдингов России. В него входят восемь золотодобывающих комплексов, которые располагаются в Якутии, Бурятии, Алтайском крае, два комплекса по добыче олова в Хабаровском крае, а также и проекты greenfield на Чукотке (Пыркакайские штокверки, оловодобыча) и на севере Якутии (Кючус, золотодобыча).

- Холдинг входит в топ-5 в России по объемам запаса золота (280 т, включая лицензию на месторождение Кючус), а по запасам олова в топ-5 в мире (420 тыс. т). Более подробная информация о запасах Эмитента размещена на сайте — https://seligdar.ru/operations-and-projects/reserves-and-resources/.

- В 2023 г. Селигдар добыл 8,3 т золота (+10% г/г) и 3 тыс. т олова (+4% г/г).

- Селигдар — это компания, ориентированная на инновации и эффективность. Компания работает на относительно некрупных месторождениях, что ставит задачу по совершенствованию технологий. Инженеры компании разработали множество технологических решений по работе с упорными рудами, защищенных в том числе патентами. Ряд решений были широко оценены внешними наблюдателями: например, проект установки термоподготовки руды получил «Горный Оскар» в конкурсе инновационных технологий на горно-геологическом форуме МАЙНЕКС Россия 2021, а разработчики из числа сотрудников компании — Государственную премию Республики Саха (Якутия) имени Ю. Н. Прокопьева в области материального производства за 2022 г.

- Крупнейшими бенефициарами компании на 15 апреля 2024 г. были: ООО «Максимус» с долей около 50,6%*, президент компании Бейрит К.А. (7,1%), генеральный директор Татаринов С. М. (5,7%), АО «Русские Фонды» (5,6%). Еще около 31% акций находится в свободном обращении.

* Доли владения ООО «Максимус»: Бейрит К.А. — 40%, Татаринов С. М. — 26%, Васильев С. А. — 17%, Васильева М.В. — 17%.

-

В последние годы доля золота в выручке держалась в среднем около 80%, еще до 20% приходится на продажу олова.

-

-

Обновленная стратегия до 2030 г. предусматривает значительный рост производства золота (до 20 т в год) и олова (до 16 тыс. т). Компания планирует достичь целей за счет ввода в строй новых месторождений:

-

по золоту:

- Золотоизвлекательная фабрика Хвойное (запасы 24 тонны золота — JORC); запуск в 2025 году; выход на проектную мощность в 2026 году; добыча руды — 3 млн тонн в год; прирост производства 2-2,5 тонны золота в год.

- Кючус (запасы золота — 175 т с потенциалом дальнейшего роста) с ожидаемым выходом на проектную мощность в 2029-30 г.; прирост производства 10 тонн в год.

- Несколько проектов по модернизации действующих объектов добычи с увеличением производства на 10-15% от текущих уровней.

- По олову — Пыркакайские штокверки (запасы олова — 243 тыс. т, триоксида вольфрама — 16 тыс. т), реализация должна завершиться до 2030 г.; прирост производства до 8 тыс. тонн олова в концентрате в год.

-

-

-

-

Операционные результаты:

- Производство лигатурного золота компаниями Холдинга достигло 8 274 кг, увеличившись на 10% г/г. Добыча руды за 2023 год составила 11,4 млн т по сравнению с 13,3 млн т в аналогичном периоде предыдущего года. Снижение объемов добычи руды обусловлено планами развития горных работ и не сказывается на объемах производства золота, так как в переработку вовлекаются руда из запасов на складах, сформированных в период опережающих горных работ 2020–2022 годов. Объем реализации произведенного золота составил 8 060 кг, увеличившись на 6% по сравнению с 2022 годом.

- Производство олова в концентрате выросло на 4% до 3 003 т, меди на 29% до 1 187 т. Объем добычи руды в 2023 году вырос на 47% г/г до 866 тыс. т в связи с увеличением объема горно-подготовительных и горно-капитальных работ и внедрением предварительной рентгено-адсорбционной сепарации (РАСсепарации).

- Производство вольфрама в концентрате выросло на 26% до 103 т благодаря работе запущенной в июле 2022 года установки шеелитовой флотации на производственном комплексе Солнечный.

-

Финансовые результаты:

- Консолидированная выручка ПАО «Селигдар» за 2023 год составила 56 млрд рублей (включая 6,2 млрд руб. от реализации золота третьих лиц), увеличившись на 61% г/г.

- Показатель банковской EBITDA по итогам 2023 года равен 21,2 млрд рублей.

- Рентабельность по банковской EBITDA золотодобывающего сегмента без учета единоразовых операций купли-продажи золота третьих лиц, обеспечивших дополнительный рост выручки и EBITDA, но имеющих более низкую рентабельность, составила в 2023 году 44% по сравнению с 42% годом ранее. Рентабельность по банковской EBITDA оловодобывающего сегмента сократилась с 24% до 22%, что было связано с ухудшением ценовой конъюнктуры рынка олова. Консолидированная рентабельность без учета единоразовых операций составила в отчетном периоде 41%.

- Соотношение чистый долг/ банковская EBITDA по состоянию на 30 июня 2023 года составило 2,89х.

* Показатели «чистый долг» и «банковская EBITDA» рассчитаны в соответствии с кредитными договорами Холдинга

-

-

- Кредитный профиль компании устойчивый. Расчетный показатель «чистый долг/банковская EBITDA» в 2018–2022 гг. находился в диапазоне 1,9–2,9х. По итогам 2023 года он составил 2,18х по сравнению с 2,9х годом ранее.

-

Устойчивость кредитного профиля оценена 3 рейтинговыми агентствами, подтвердившими в декабре 2022 года присвоенные ранее рейтинги — АА-ru от НРА, А+.ru от НКР и RuA+ от Эксперт РА (в том числе опираясь на прогнозы финансового состояния Эмитента и конъюнктуру рынка):

-

Основу кредитного портфеля (на 31.12.2023) составляют:

- золотой заем, объемом 2,8 т, или 16,9 млрд руб. в эквиваленте. Обслуживание займа (погашение основного долга и процентов) осуществляется физическим золотом, что является эффективным инструментом естественного хеджирования волатильности рынка золота.

-

«Золотые облигации» — эквивалент 3,38 т (20,5 млрд руб.)

Согласно мнению независимых аналитиков, высокая доля золотого долга в портфеле компании — производителя золота оказывает позитивное влияние на оценку ее кредитного качества

- Акционерные займы — 10,5 млрд руб.

- Облигации в рублях — 10 млрд руб.

- Риски ликвидности низкие — на конец 2023 краткосрочный долг (17,2 млрд руб.) кратно покрывался доступными кредитными линиями (107 млрд руб.).

-

- На сегодняшний день наиболее развитые рынки в сфере золотых облигаций — рынки Индии и Турции. Именно в этих странах отмечаются большие объемы импорта золота в отсутствие его производства во внутреннем контуре, а также весьма крупные рынки ювелирных украшений и запас физического золота.

- Золотые облигации и в Индии, и в Турции представлены суверенными бумагами. При этом данные инструменты позволяют населению снизить издержки хранения физического золота, диверсифицировать каналы инвестирования, а также получить дополнительный доход. Для государства в свою очередь это возможность нарастить свои резервы в золоте и производить заимствования под более низкие ставки.

-

Индийские и турецкие государственные золотые бонды имеют различия:

- В Турции первичное размещение облигаций происходит в обмен на физическое золото, в Индии оплата производится в индийских рупиях.

- Турецкие бонды обращаются на рынке от 1 до 3 лет, тогда как индийские имеют срок 8 лет с возможностью досрочного погашения или пролонгации.

- Купонная ставка турецких облигаций колеблется в диапазоне 1,5-3,0%, индийских — 2,5% от цены размещения.

- Выплата номинала турецких облигаций может быть произведена как физическим золотом, так и в национальной валюте, на индийском рынке предусмотрены только выплаты в рупиях.